您现在的位置是: 首页 > 价格趋势 价格趋势

小规模购入二手车分录_小规模纳税销售二手车分录

tamoadmin 2024-07-29 人已围观

简介1.公司销售二手车税率及账务处理怎么做2.二手车交易公司账务处理去年购买汽车,先付款未收到,会计分录是:借:预付账款贷:银行存款本年收到,会计分录是:借:固定资产-运输设备应交税费-应交增值税-进项税(通过企业是一般纳税人,取得专票的话,可以抵扣其进项税)贷:预付账款公司销售二手车税率及账务处理怎么做根据题述问题及分录,该公司销售二手车,销车款(含税)8,000元,适用简易征收政策,并选择享受简易

1.公司销售二手车税率及账务处理怎么做

2.二手车交易公司账务处理

去年购买汽车,先付款未收到,会计分录是:

借:预付账款

贷:银行存款

本年收到,会计分录是:

借:固定资产-运输设备

应交税费-应交增值税-进项税(通过企业是一般纳税人,取得专票的话,可以抵扣其进项税)

贷:预付账款

公司销售二手车税率及账务处理怎么做

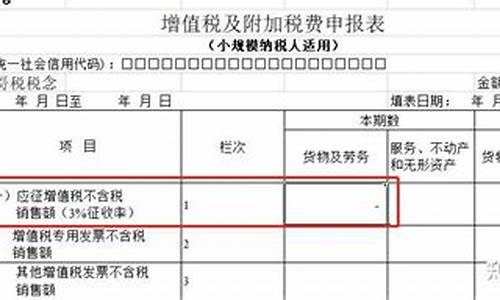

根据题述问题及分录,该公司销售二手车,销车款(含税)8,000元,适用简易征收政策,并选择享受简易征收减免政策,开3%普票,同时适用小微企业“六税两费”减免政策。

根据前述情况,该公司该笔售车业务的增值税的减免税额、城建税和教育费附加计算如下:

1、享受增值税的减税额(增值税征收率为3%)

减免前应交增值税额=8,000*3%/(1+3%)=233.01

享受减免的增值税额=8,000*(3%-2%)/(1+3%)=77.76

政策依据:

根据《国家税务总局关于营业税改征增值税试点期间有关增值税问题的公告》(国家税务总局公告2015年第90号)第二条规定,纳税人销售自己使用过的固定资产,适用简易办法依照3%征收率减按2%征收增值税政策的,可以放弃减税,按照简易办法依照3%征收率缴纳增值税,并可以开具增值税专用。

故该公司开据3%普票,应该是选择减按2%征收率征收。

2、城建税(税率7%)

城建税=8,000*2%*7%/(1+3%)*50%=5.44

政策依据:按照《关于进一步实施小微企业“六税两费”减免政策的公告》(财政部税务总局公告2022年第10号)第一条规定,由省、自治区、直辖市人民根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人、小型微利企业和个体工商户可以在50%的税额幅度内减征税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

3、教育费附加(含教育费附加费率3%,地方教育费附加费率3%)

教育费附加=8,000*2%*(2%+3%)/(1+3%)*50%=3.88

政策依据:按照《关于进一步实施小微企业“六税两费”减免政策的公告》(财政部税务总局公告2022年第10号)第一条规定,由省、自治区、直辖市人民根据本地区实际情况,以及宏观调控需要确定,对增值税小规模纳税人、小型微利企业和个体工商户可以在50%的税额幅度内减征税、城市维护建设税、房产税、城镇土地使用税、印花税(不含证券交易印花税)、耕地占用税和教育费附加、地方教育附加。

以上,供参考!

二手车交易公司账务处理

.1、增值税一般纳税人销售二手车。非二手车经销企业的一般纳税人销售二手车,购进或自制时,根据文件规定,允许抵扣进项税金的,应按照适用税率缴纳增值税;购进或自制时,根据文件规定不允许抵扣进项税金的,按照4%征收率减半征收增值税,销售额等于含税销售额除以(1+4%)。“营改增”试点纳税人中的一般纳税人,根据《交通运输业和部分现代服务业营业税改征增值税试点有关事项的规定》(财税〔2013〕37号)的规定,销售的二手车是本地区试点实施之日(含)以后购进或自制的,按照适用税率征收增值税;在本地区试点实施之日以前购进或者自制的,按照4%征收率减半征收增值税。值得注意的是,财税〔2013〕37号文件规定自2013年8月1日起,原增值税一般纳税人自用的应征消费税的摩托车、汽车、游艇,其进项税额准予从销项税额中抵扣。因此,销售2013年8月1日后购进的所有自用机动车,都要按照适用税率征收增值税。

2.增值税小规模纳税人销售二手车,减按2%征收率征收增值税。需要注意以下三方面:一是二手车销售额等于含税销售额除以(1+3%)。二是个体工商户二手车销售额应该并入当月应纳增值税销售收入总额,与起征点相比,确定是否应纳增值税。三是2013年8月1日起,增值税小规模纳税人中的企业或非企业性单位,二手车销售额并入当期应纳增值税销售收入总额后确定是否应缴纳增值税。为进一步扶持小微企业发展,《财政部、国家税务总局关于暂免征收部分小微企业增值税和营业税的通知》(财税〔2013〕52号)规定,自2013年8月1日起,对增值税小规模纳税人中,月销售额不超过2万元的企业或非企业性单位,暂免征收增值税。《国家税务总局关于暂免征收部分小微企业增值税和营业税政策有关问题的公告》(国家税务总局公告2013年第49号)规定,以1个季度为纳税期限的增值税小规模纳税人,季度销售额不超过6万元的企业或非企业性单位,暂免征收增值税。

蒋车卖出去怎么处理

借:库存现金等

贷:主营业务收入

应交税费—应交增值税(销项税额)

同时

借:主营业务成本

贷:库存商品—旧车

1,从别人手中收购车辆时怎么样进行账务处理

借:库存商品—旧车

应交税费—应交增值税(进项税额)(不能取得增值税专用不做此分录)

贷:库存现金等

2,将收到的车卖出去怎么处理

借:库存现金等

贷:主营业务收入

应交税费—应交增值税(销项税额)

同时

借:主营业务成本

贷:库存商品—旧车

3,对收购的车辆进行维修后再销售时,维修费用怎么处理

借:库存商品—旧车

贷:原材料/应付职工薪酬/累计折旧等

4,怎么样结转成本和收入(期末结转)

借:本年利润

贷:主营业务成本

管理费用

营业税金及附加

借:主营业务收入

贷:本年利润

增值税结转

1)结转进项税额:

借:应交税费—应交增值税(转出未交增值税)

贷:应交税费—应交增值税(进项税额)

2)结转销项税额:

借:应交税费—应交增值税(销项税额)

贷:应交税费—应交增值税(转出未交增值税)

3)结转应缴纳增值税(即进,销差额):

借:应交税费—应交增值税(转出未交增值税)

贷:应交税费—应交增值税—未交增值税

1,从别人手中收购车辆时怎么样进行账务处理借:库存商品—旧车应交税费—应交增值税(进项税额)(不能取得增值税专用不做此分录)贷:库存现金等

2,将收到的车卖出去怎么处理借:库存现金等贷:主营业务收入应交税费—应交增值税(销项税额)同时借:主营业务成本贷:库存商品—旧车

3,对收购的车辆进行维修后再销售时,维修费用怎么处理借:库存商品—旧车贷:原材料/应付职工薪酬/累计折旧等

4,怎么样结转成本和收入(期末结转)借:本年利润贷:主营业务成本管理费用营业税金及附加借:主营业务收入贷:本年利润增值税结转

1)结转进项税额:借:应交税费—应交增值税(转出未交增值税)贷:应交税费—应交增值税(进项税额)

2)结转销项税额:借:应交税费—应交增值税(销项税额)贷:应交税费—应交增值税(转出未交增值税)

3)结转应缴纳增值税(即进,销差额):借:应交税费—应交增值税(转出未交增值税)贷:应交税费—应交增值税—未交增值税。

根据《中华人民共和国增值税暂行条例》第十五条规定:下列项目免征增值税:(七)销售的自己使用过的物品。《中华人民共和国增值税暂行条例》实施细则第三十五条规定:条例第十五条规定的部分免税项目的范围,限定如下:第(七)项所称自己使用过的物品,是指其他个人自己使用过的物品,因此二手车交易不需要缴纳增值税的仅限于个人销售二手车。非个人销售二手车都必须缴纳增值税

需要缴纳增值税的二手车销售者,应区分增值税一般纳税人和非一般纳税人。自2010年9月1日起,对一般纳税人,可实行“先票后税”,即申请开具二手车时不缴纳税款,但必须向市场提供盖有“增值税一般纳税人”章戳的税务登记证(或增值税一般纳税人资格证书)原件和复印件(市场留存),在次月征收期内申报纳税。对一般纳税人以外的其他非自然人实行“先税后票”,即此类纳税人到二手车市场申请开具二手车前,必须持《车辆鉴定评估报告书》按第十项“评估结论”确定的价格到主管国税局办税服务厅缴纳增值税,凭增值税《完税证明》到市场申请开具二手车。

非自然人销售自己使用过的旧机动车的,应自9月1日起全部征收增值税,具体政策汇总如下:

(一)增值税一般纳税人销售自己使用过的旧机动车,属于不得抵扣且未抵扣增值税进项税额的,按简易办法依4%征收率减半征收增值税。销售额和应纳税额的计算公式为:

销售额=含税销售额/(1+4%)应纳税额=销售额×4%/2

(二)增值税一般纳税人销售自己使用过的旧机动车,已抵扣增值税进项税额的,按17%税率缴纳增值税。应纳税额的计算公式为:应纳税额=销售额×17%

(三)小规模纳税人(除其他个人外)销售自己使用过的旧机动车,减按2%征收率征收增值税。销售额和应纳税额的计算公式为:销售额=含税销售额/(1+3%)应纳税额=销售额×4%/2

加强二手车流通的政策协调与行业指导,鼓励和支持二手车流通经营主体多元化及连锁经营。二手车交易市场的设立,要符合“统筹规划,合理布局,有序竞争,协调发展”的原则。

(一)新设立或搬迁二手车交易市场,二手车经销企业开设店铺,要符合所在地城市发展及城市商业网点规划,未制定商业网点规划的,必须先行制定商业网点规划,并报所在地批准后,才能进行二手车市场,二手车经销企业店铺的设立工作。未完成城市商业网点规划的地级市,原则上不得新设立二手车交易市场和二手车经销企业店铺。

(二)二手车交易市场和二手车经销企业店铺的营业面积,设施,服务功能必须与社会需要相适应,能满足二手车交易的相关要求。

(三)设立二手车交易市场和二手车经销企业店铺按下列程序进行:

1,由经营主办方向属地工商行政管理部门申请名称预先核准。

2,由经营主办方提出设立申请报告及有关文件交属地商务部门。

3,属地商务部门对符合城市商业网点规划的,提出同意设立的意见,并报省商务厅备案。不同意的应说明理由。

4,经营主办方凭有关文件和属地商务部门符合城市商业网点规划的意见,向属地工商行政管理部门依法注册登记。

规范二手车鉴定评估行为。

(一)二手车鉴定评估机构的设立,按照国家有关规定到省商务厅办理《二手车鉴定评估机构核准证书》,工商行政管理部门依据《行政许可法》及《二手车鉴定评估机构核准证书》办理注册手续。

(二)建立二手车自愿评估制度。除涉及国有资产的车辆外,二手车交易价格由买卖双方商定,也可根据需要,委托有资质的二手车鉴定评估机构进行评估。除法律,行政法规规定外,任何单位不得强行或变相强行对交易车辆进行评估和收取费用。

(三)二手车鉴定评估机构应当本着“客观,真实,公正,公开”的原则,依据国家有关法律法规开展鉴定评估活动,出具鉴定评估报告。

建立二手车交易市场经营者和二手车经营主体备案制度。凡取得合法资格的二手车交易市场经营者和二手车经营主体,请于30日内,持有关文件,向省商务厅备案,同时报送电子文本。省商务厅出具备案登记文件,同时将备案情况通报相关部门,并报送商务部。

备案文件包括:

1,可行性研究报告。

2,提供所在地商务主管部门出具的符合城市商业网点规划的有关文件资料。

3,工商行政管理部门核发的营业执照。

4,税务机关办理的税务登记证。

5,企业法定代表人。

6,从业人员名单。

7,市场内经营主体(经销公司,经纪公司,经纪人,评估机构,拍卖机构等)名单,人员结构及其法定代表人。

8,企业规章制度,服务公约。

使用统一的《二手车销售统一》(下称《统一》)和服务。

(一)取得合格资质的二手车市场,经销企业和拍卖企业,凭云南省商务厅备案文件和国税部门核发的《税务登记证》,到国税部门申请办理《统一》领购手续。

(二)二手车经销企业,经纪机构和拍卖企业,在销售,中介和拍卖收取款项时,必须开具由云南省国家税务局监制的全国统一式样的《统一》。《统一》由以下用票单位开具:1,二手车交易市场(包括二手车经纪机构和消费者个人之间二手车交易需要开具的)。2,从事二手车交易活动的经销企业(包括从事二手车交易的汽车生产和销售企业)。3,从事二手车拍卖活动的拍卖公司。

(三)《统一》的规格,联次及用途。《统一》的规格为241mmX178mm;联次一式五联计算机票。其中:第一联为联,印色为棕色;第二联为转移登记联(供公安车管部门留存),印色为蓝色;第三联为出入库联,印色为紫色;第四联为记帐联,印色为红色;第五联为存根联,印色为黑色。《统一》由二手车交易市场,经销企业和拍卖公司开具,其存根联,记帐联,入库联由开票方留存;《统一》的联,转移登记联由购车方记帐和交公安交管部门办理过户手续。

(四)二手车交易市场,二手车经营主体,二手车拍卖公司在交易过程中,需要收取服务费以及二手车鉴定评估机构收取评估服务费的,应由其开具云南省地方税务局监制的服务业。

(五)根据有关规定,工商部门不再对《统一》审验盖章。

二手车交易市场和二手车经营主体应积极推行由工商行政管理部门统一制定的合同示范文本。

规范二手车经营主体名称。自本意见发布之日起三个月内,原冠名XXX“旧机动车”的市场(中心)和经营主体,一律将“旧机动车”字样更名为“二手车”字样,并按有关规定办理变更手续和备案。

规范二手车经营行为。二手车市场经营者应当为二手车经营主体提供应有的服务和必要的办公条件,防止二手车经营机构之间的不正当竞争。

(一)制定市场管理规则,规范经营主体的经营行为及交易双方的交易行为,保证良好的市场环境和市场秩序。建立严格的内部管理制度,树立为客户服务,为驻场企业服务的意识,提高人员素质。

(二)设立车辆展示交易区,客户休息区及交易办理区,做到标识明显,环境整洁卫生。信息公开,设立醒目的公告牌,明示交易服务程序,收费项目及标准,客户